互聯網金融狂飆突進 傳統銀行需開放心態

穩增長調結構

2015趨勢亮點前瞻之金融業

2015年:

傳統銀行業依然壓力重重

互聯網金融監管將更完善

更多的傳統金融業和互聯網金融的碰撞將出現

隨著前日銀行業券商牌照將要放開的消息傳開,沉寂多日的銀行股再次引領大盤強勢反彈。但昨日,銀行板塊下滑超過1%,業內分析,銀行業整體的利潤和不良資產壓力,讓整個銀行業在2015年迎來困境。此外,隨著互聯網金融的高速發展,傳統的金融業也面臨著被擠壓挑戰的境遇。

如果說2014年是互聯網金融爆發式增長的成長年,那么2015年絕對是互聯網金融競爭激化的一年,這一年,是傳統銀行業大舉改革調整的一年,更是互聯網金融自身洗牌、行業調整的一年。從各家銀行紛紛推出互聯網金融產品,再到直銷銀行的面世,傳統銀行業2015的關鍵詞只有一個:“變革”。

文/記者李婧暄、潘彧

傳統銀行業

利好刺激難化解銀行大象壓力

證監會發言人張曉軍上周五稱,目前正研究商業銀行等其他金融機構在風險隔離基礎上申請證券期貨業務牌照有關制度和配套安排。這表明銀行做券商得到了監管層的支持。銀行板塊9日午后瘋狂拉升,但在10日遭到了打擊。

事實上,2015年,銀行業面臨著較大的不良資產壓力和利潤增速放緩的壓力,整體利好刺激有限。銀監會最新數據顯示,截至2014年12月末,銀行業金融機構不良貸款率1.64%,商業銀行不良貸款率1.29%,是2010年以來的最高水平。地方債務清理、房地產市場震蕩及過剩產能調整等境況,將令2015年銀行不良貸款在高位運行。

多位分析人士都表示,2015年將出現多次降息降準的動作,而近期的這次降息也再次打擊了銀行股的熱度,市場普遍下調銀行股2015年的盈利預測。

另一方面,銀行從業人員的收入也在下降,不少銀行從業人員轉戰互聯網金融、民營銀行等陣地。人才流失也讓傳統銀行業壓力重重。

轉型

銀行系寶寶直銷銀行橫空出世

從余額寶的問世,再到各類網貸平臺的崛起,再到民營銀行微眾銀行的開設,傳統金融業坐以待斃的姿態再也無法對逐漸流失的客戶群和存款視而不見。

央行數據顯示,2014年中國銀行業三季度的存款為112.7萬億元,減少了9500億元,這是自1999年以來存款首次下降。

以余額寶為代表的互聯網理財迅速興起,不少資金從銀行“搬家”。隨后,銀行迅速轉變思路,也推出了各種寶寶產品與之抗衡。

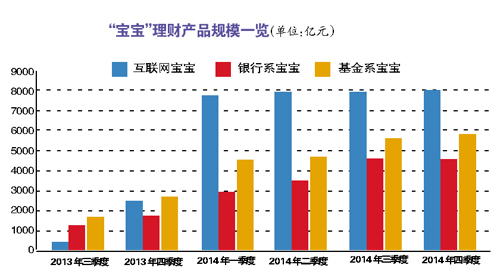

優選財富投研中心數據顯示,銀行系寶寶在2014年規模翻倍,由年初的不到2000億規模增長到2014年年底的4579億規模,總體漲幅超過100%。

除了銀行系寶寶的誕生,傳統銀行還順應改革推出直銷銀行。去年年初,民生銀行正式推出直銷銀行,隨后,興業銀行、平安銀行等也相繼在直銷銀行上試水。

思考

銀行業“開放”心態仍需重建

“傳統銀行轉型,問題依舊很多。最大的問題還是企業文化。傳統金融機構是把安全性放在首位,客戶體驗方面不如互聯網金融。而互聯網金融更強調客戶體驗,所以效率、便利等方面明顯比傳統金融機構強。”某銀行總行相關人士昨日接受記者采訪時表示。

產品、大數據、渠道等也是傳統銀行業轉型存在的較大問題。“對金融產品尤其是結構化金融產品的理解和定制能力,是銀行的強項。但在今天,散發的創新、低成本的運作、小而美的實驗不斷涌現,所以銀行要以開放的心態順應這種跨界和彌散的趨勢。”有專家表示。

廣發銀行首席信貸官林亞臣判斷,未來的主流銀行還是傳統銀行嫁接新的科技,互聯網銀行只是對銀行業的補充。

互聯網金融

板塊指數三個月漲超四成遠超大市

一年不到,如雨后春筍般“崛起”的互聯網金融平臺,讓興起不過數年的互聯網金融行業迅速迎來了爆發式的增長,也讓傳統的金融業感到“亞歷山大”。

記者從多個研究機構了解到,從去年以來,網貸(P2P)投資人數和借款人數持續呈現高速增長態勢。第三方機構網貸之家公布的數據顯示,據不完全統計,2014年年底網貸運營平臺已達1575家,而2013年年底,這個數字僅有800家,一年時間幾乎翻倍。

第三方支付、眾籌等互聯網金融細分行業也獲得了長足的發展。根據艾瑞咨詢數據,2014年中國第三方支付市場交易規模約為23.3萬億元,較2013年的17.2萬億增長35%以上。而2014年作為眾籌發展元年,全行業項目數量達到4494個,項目支持用戶規模達到79萬人。

與爆發式高增長相對應的,是諸多上市公司的青眼相加與互聯網金融概念股股價的爆發。今年年初,互聯網金融板塊漲幅明顯。互聯網金融板塊指數在3個月之間漲幅超過43%,大大跑贏大市,而生意寶漲幅甚至達到驚人的170%。

轉型

行業洗牌將更劇烈

作為低門檻的互聯網金融行業,已顯示出明顯的良莠不齊,洗牌已拉開序幕。

今年年初,上線4年多的老牌P2P平臺盛融在線疑因自融項目過多,曝出兌付危機,其待收資金超過9億元。山東高息平臺里外貸同樣被爆兌付危機,同樣涉及9億余元的待收款項難以兌付。

“肯定會有更多的平臺出現問題。” 廣州e貸總裁方頌表示。其坦言,今年將是一個優勝劣汰比較劇烈的年份。“一方面是大企業進入導致競爭更加劇烈,另一方面,今年經濟將適應新常態,從高速增長變為中高速增長,即使是銀行,不良率也在往上走,何況網貸平臺。”

廣東南方金融創新研究院高級研究員曹劍輝分析稱,互聯網金融行業最大的風險是風控能力不過關。

展望

互聯網金融準入門檻將提高

兩會期間,多個互聯網金融方面的提案和議案受到關注。全國政協委員、央行副行長潘功勝4日上午在接受采訪時透露,關于規范互聯網金融發展的意見將會很快出臺。

此前,互聯網金融一直處于監管缺位的狀態,直到今年年初,P2P網貸平臺才確定歸屬于銀監會的普惠金融部監管。

多位業內人士表示,盡管目前監管的具體指導意見并未出臺,但是可以想象,未來互聯網金融的準入門檻一定會相應提高,互聯網金融整體的發展會更加健康。

“行業底線應該是參照此前央行劃出的4條紅線。”壹寶貸總經理羅浩杰表示,即明確P2P平臺的中介性質,平臺本身不得提供擔保,不得將歸集資金做資金池,不得非法吸收公眾資金。“如果按這個進行監管,90%的平臺都可能受到影響。”

1、本網站所登載之內容,不論原創或轉載,皆以傳播傳遞信息為主,不做任何商業用途。如因作品內容、版權和其它問題需要同本網聯系的,請在30日內進行。

2、本網原創之作品,歡迎有共同心聲者轉載分享,并請注明出處。

※ 有關作品版權事宜請聯系:0595-22128966 郵箱:admin@qzwhcy.com